مدیریت امور مالی در شرایط بحرانی

همه دوران همهگیری کووید19 را بهیاد داریم. شرایطی عجیب و پیشبینیناپذیر ناگهان پیش آمد و هیچکس نمیدانست چه زمانی و با چه هزینهای تمام خواهد شد. در کنار معضلهای بزرگی که در سلامت مردم جهان بهوجود آمد، اوضاع مالی خانوادهها، شرکتها، صنایع و حتی دولتها پس از مدتی به هم ریخت. همهگیری کووید19 یک وضعیت بحرانی جهانی بود؛ در حالی که امور مالی ما با تکانهایی بهمراتب کوچکتر از آن ممکن است به هم بریزد؛ فرض کنید ناگهان تورمی صعودی پیش بیاید یا از شغلتان استعفا دهید؛ ولی در زمانی که پیشبینی میکردید، شغل جدید پیدا نکنید… باید برای همهی این شرایط آماده باشیم.

همه دوران همهگیری کووید19 را بهیاد داریم. شرایطی عجیب و پیشبینیناپذیر ناگهان پیش آمد و هیچکس نمیدانست چه زمانی و با چه هزینهای تمام خواهد شد. در کنار معضلهای بزرگی که در سلامت مردم جهان بهوجود آمد، اوضاع مالی خانوادهها، شرکتها، صنایع و حتی دولتها پس از مدتی به هم ریخت. همهگیری کووید19 یک وضعیت بحرانی جهانی بود؛ در حالی که امور مالی ما با تکانهایی بهمراتب کوچکتر از آن ممکن است به هم بریزد؛ فرض کنید ناگهان تورمی صعودی پیش بیاید یا از شغلتان استعفا دهید؛ ولی در زمانی که پیشبینی میکردید، شغل جدید پیدا نکنید… باید برای همهی این شرایط آماده باشیم.

مدیریت امور مالی در شرایط بحرانی

همه دوران همهگیری کووید19 را بهیاد داریم. شرایطی عجیب و پیشبینیناپذیر ناگهان پیش آمد و هیچکس نمیدانست چه زمانی و با چه هزینهای تمام خواهد شد. در کنار معضلهای بزرگی که در سلامت مردم جهان بهوجود آمد، اوضاع مالی خانوادهها، شرکتها، صنایع و حتی دولتها پس از مدتی به هم ریخت. این رخداد تلخ یک یادآوری گرانقیمت بود برای اینکه یاد بگیریم خودمان را برای شرایط بحرانی آماده کنیم. چارهای نداریم جز عبرت گرفتن از آن. پس در همین راستا، در این مطلب تلاش میکنیم به تمام کارهایی که باید برای مدیریت امور مالیمان در شرایط بحرانی انجام دهیم، بپردازیم.

همهگیری کووید19 یک وضعیت بحرانی جهانی بود؛ در حالی که امور مالی ما با تکانهایی بهمراتب کوچکتر از آن ممکن است به هم بریزد؛ فرض کنید ناگهان تورمی صعودی پیش بیاید یا از شغلتان استعفا دهید؛ ولی در زمانی که پیشبینی میکردید، شغل جدید پیدا نکنید، حتی اتفاقهایی سادهتر، تمام پولتان برای تعمیر ماشینتان خرج شود و برای باقی ماه چیزی نماند. ما باید برای همهی این شرایط آماده باشیم.

مدیریت امور مالی در شرایط بحرانی مستلزم انجامدادن کارهایی است که پیش از بحران یا در طول آن باید انجام شود.

پسانداز روز مبادا

داشتن پسانداز روز مبادا نشاندهندهی آمادگی ما برای بحران است؛ اما در طول بحران نیز، در صورتی که شرایطش فراهم بود، باید آن را انجام دهیم.

این پسانداز باید حداقل هزینههای سه ماه زندگی ما را تأمین کند. اگر توانش را داشته باشید و مدت طولانیتری پسانداز کنید، خوب است که برای هزینههای 6 یا 12 ماه آماده شوید. پسانداز روز مبادا باید بهسادگی و سرعت قابل برداشت باشد؛ اما معنایش این نیست که نمیتوانید آن را در حسابهای سودده قرار دهید. برای اینکه به برنامهی پسانداز روز مبادایتان وفادار بمانید، میتوانید از امکان واریز خودکار بانکها استفاده کنید.

در شرایط بحرانی، تلاش کنید با کاهش هزینههای غیرضروری، مخارج زندگیتان را تا جای ممکن کاهش دهید و تا زمانی که واقعاً به پسانداز اضطراریتان نیاز پیدا نکردهاید، سراغش نروید؛ زیرا پسانداز مبلغ مورد نیاز برای روزهای سخت، زمانبَر است و اتفاقهای پیشبینینشده هر آن ممکن است رخ بدهند.

صرفهجویی و حذف مخارج غیر ضروری

وقتی در شرایط بحرانی قرار گرفتید، پیش از آنکه مستقیم سراغ پسانداز اضطراریتان بروید، ابتدا نگاهی به هزینههایتان بیندازید.

زمانی که آب کم است، نباید با آن حیاطمان را فقط بهخاطر بوی خوب خاک نمخورده آبپاشی کنیم؛ همینطور زمانی که درآمدمان کم یا قطع شده است، نباید فقط بهخاطر احساس راحتی بیشتر، پولی را که میتوانیم ذخیره کنیم، خرج کنیم. هزینههای غیر ضروری مثل بیرون غذاخوردن، خرید کفشهای بینظیری که معلوم نیست کِی موقعیت پوشیدنشان پیش بیاید، سینمارفتن با دوستان یا گرفتن بلیت قطار درجه یک در حالی که با درجه سه هم دچار مشکل نمیشوید، مثل هیولاهایی سیریناپذیر تمام پولی را که برای مخارج مهم زندگیتان نیاز دارید، میبلعند.

خب، چطور هزینههای ضروری را از غیر ضروری تشخیص دهیم؟ اینجا تفاوت نیاز و خواسته به کمکمان میآید. از میان چیزهایی که ما بهصورت مداوم برایش هزینه میکنیم، برخی نیاز هستند و برخی خواسته. نیازها چیزهایی هستند که برای ادامه زندگی قطعاً به آن نیاز داریم؛ مانند اجاره خانه، بیمه ماشین، خوراک و جایگزینی وسایل مهمی که از کار افتادهاند. خواستهها کالاها و خدماتی هستند که بدون آنها گذران زندگیمان دچار اختلال جدی نمیشود؛ مثلاً غذاخوردن در رستوران، یک بازی فکری، تغییر چیدمان خانه و گرفتن یک موبایل اضافی.

با توجه به میزان بحرانیبودن شرایط، یعنی مقدار هزینههای افزایشیافته یا کاهش درآمدتان و پیشبینیتان از مدت ادامهیافتن آن وضعیت، معلوم کنید تا چه حدی باید از خرجهای غیر ضروری خودداری کنید.

در روزهای سخت زندگی، خرجهایی را که میتوان به تعویق انداخت، به تعویق بیندازید. سعی کنید از فشارهای ذهنیای که شما را مجبور به خرید خاصی میکند، خلاص شوید. برای مثال، در ماههای آینده باید به یک عروسی بروید؛ اما الان در شرایط ویژهای هستید و نباید برای آن عروسی هزینه کنید؛ ولی فشار ذهنی ناشی از آمادهنبودن برای عروسی ممکن است موجب شود آن هزینه را الان و در شرایط بحرانی بپردازید. آگاهی از آنچه در درونتان میگذرد، به شما قدرت کنترل آن را میدهد.

بازنگری در بودجهبندی

در شرایط عادی هر 3 یا 4 ماه باید بودجهبندیتان را بازنگری کنید. در شرایط بحرانی حتماً باید این کار را انجام دهید. هزینهها همیشه ثابت نیستند و در گذر زمان تغییر میکنند. گاهی بعضی هزینهها کمتر میشوند و گاهی بعضی دیگر بیشتر میشوند. اگر این تغییرات را در بودجهبندیمان اعمال نکنیم، اصطلاحاً دچار کوری بودجه شدهایم.

وقتی شرایط بحرانی رخ میدهد، همانطور که گفته شد، نخستین کار کاهش هزینههای غیر ضروری است. این کار را باید از طریق بازنگری بودجه انجام دهید. فرض کنید ماشینتان نیاز به تعمیر اساسی پیدا کرده است. برای تأمین هزینههای آن، باید به بودجهبندیتان نگاهی بیندازید و از مخارج غیر مهم کم کنید. این کار در بحرانهای ادامهداری مانند رکود اقتصادی، تورم یا چیزی شبیه به دوران شیوع کووید19، بسیار مهمتر میشود.

برای بازنگری در بودجهبندی باید طبق مخارجی که اخیراً داشتهاید، بودجهتان را بررسی کنید. ببینید کدام هزینهها حذف شدهاند یا باید حذف شوند و کدام افزایش پیدا کرده یا اضافه شدهاند، سپس ارقام واقعی را وارد کنید.

کسب درآمد اضافه

اگر فقط به یک درآمد اتکا نداشته باشیم، در شرایط بحرانی امنیت مالی بیشتری داریم؛ مثلاً اگر شغل اصلیمان را از دست بدهیم، همچنان منابع درآمدی دیگری برای گذراندن زندگی داریم. در دوران کرونا، زندگی افراد زیادی بهسبب از دست دادن شغلشان، به هم ریخت؛ زیرا آنها هرگز تصور چنین پیشامدی را نداشتند و تمام تخممرغهایشان را در یک سبد گذاشته بودند.

برای کسب درآمد اضافه راههای مختلفی وجود دارد. اگر برایتان ممکن است یک شغل نیمهوقت یا پروژهای پیدا کنید و در زمانهای آزادتان، انجام دهید. برای مثال، عصرها در یک فروشگاه مشغول شوید یا با وسیله نقلیه شخصیتان، مسافر یا بار جابهجا کنید. میتوانید کارهایی مثل نویسندگی و طراحی هم انجام دهید، تدریس کنید یا همان شغل اصلیتان را بهصورت پروژهای برای دیگر کارفرماها انجام دهید یا با توجه به تخصصتان به دیگران مشاوره دهید؛ مثلاً اگر مهندس معمار هستید، دربارهی پروژههای ساختمانی به کارفرماها مشاوره بدهید. انتخابهای هر کس با توجه به مهارتها و علایقش ممکن است بسیار متفاوت باشد.

یکی دیگر از انتخابهایتان این است که وقتهای آزادتان را برای انجام کاری در راستای راهانداری کسبوکار شخصیتان صرف کنید. میتوانید مهارتهایی که برای کسبوکارتان در آینده نیاز دارید، بیاموزید، شبکهسازی کنید و از آدمهای باتجربه مشاوره بگیرید. درست است که این کار از همان ابتدا برایتان درآمد ندارد؛ اما وقتی کسبوکار شخصیتان را راه بیندازید، به امور مالیتان مسلطتر خواهید بود و مسئولیتپذیرتر عمل خواهید کرد.

کار دیگری که میتوانید انجام دهید، سرمایهگذاری است. در اوقات فراغت دربارهی روشهای مختلف سرمایهگذاری مطالعه کنید و خودتان در بازارهایی مانند بورس و ارزهای دیجیتال سرمایهگذاری کنید یا از روشهای سرمایهگذاری غیر مستقیم استفاده کنید. درآمد غیر فعال، مانند درآمد حاصل از فروش کتاب، مقاله، عکس، بازدید ویدیو، پخش آهنگ و سود سرمایهگذاری، از بهترین راهها برای کسب درآمد اضافه هستند.

***

ارتقای سواد مالی

در بخش قبل، یاد گرفتیم که برای مدیریت امور مالی در شرایط بحرانی باید از پیش آماده شویم؛ یعنی برای روز مبادا پسانداز کنیم، بودجهبندی داشته باشیم و دنبال منابع درآمدی غیر از شغل اصلیمان بگردیم. در طول بحران نیز، باید صرفهجویی کرده و هزینههای غیر ضروری را حذف کنیم، در بودجهمان بازنگری کنیم و در صورت امکان، پسانداز روز مبادا را از همان موقع شروع کنیم تا به آن عادت کنیم؛ اما همهی اینها در شرایطی اتفاق میافتد که ما دانش لازم برای انجامدادن این امور را داشته باشیم. بودجهبندی، پسانداز و صرفهجویی، بخشی از سواد مالی هستند. مهمترین کاری که ما باید برای محافظت از خودمان در برابر بحرانهای مالی انجام دهیم، ارتقای سواد مالیمان است.

طبق تعاریف، سواد مالی توانایی قضاوت آگاهانه و تصمیمگیری مؤثر در استفاده و مدیریت پول است. سواد مالی ترکیبی از دانش و مهارتهایی است که منجر به گرایشها، رفتارها و تصمیمهای مالی صحیح میشود و سرانجامِ آن، دستیابی به رفاه مالی است.

کسی که دارای سواد مالی است، این پنج مهارت را دارد: بودجهبندی، پسانداز، مدیریت صحیح بدهی، برنامهریزی برای بازنشستگی و آمادگی برای سرمایهگذاری. علاوه بر آن، با امور اقتصادی محیط خود آشنایی دارد. میداند چه حساب پساندازی برای ذخیرهی پولهایش یا دریافت حقوقش بهتر است، به چه روشی سرمایهگذاری کند، کدام خریدها بهصرفهتر هستند و بسیاری اطلاعات مالی کاربردی دیگر. نتیجهی بدیهی این دانش و مهارتها موفقیت مالی است.

زمانی که سواد مالی را آموخته باشید، پیش از وقوع هر بحرانی، پسانداز روز مبادایتان را دارید، با روشهای صرفهجویی و تفاوت نیازها و خواستههایتان آشنایید و از قبل بودجهبندی را به یک عادت تبدیل کردهاید؛ پس مدیریت امور مالی برای شما سادهتر از کسی است که همۀ اینها را تازه با وقوع یک بحران شروع میکند.

سواد مالی دانشی ماندگار در زندگی است و رفاه ما را تا آخر عمر تضمین میکند. هرچه زودتر یادگیری آن را شروع کنیم، بهتر است. متأسفانه دانشی با این درجه از اهمیت در زندگی شخصی و اجتماعی، هیچ جایگاهی در آموزشهای عمومی اغلب کشورها ندارد. ما در مدرسه بودجهبندی، پسانداز روز مبادا و سرمایهگذاری را یاد نمیگیریم. بیشتر افراد از روشهای سنتی برای مدیریت امور مالیشان استفاده میکنند و دانش عمیقی درمورد این موضوع ندارند. به همین دلیل است که باید خودمان بهدنبال منابعی برای آموزش بگردیم تا هم زندگی خود را تغییر دهیم و هم نسلهای بعد را مجهز به سواد مالی تربیت کنیم.

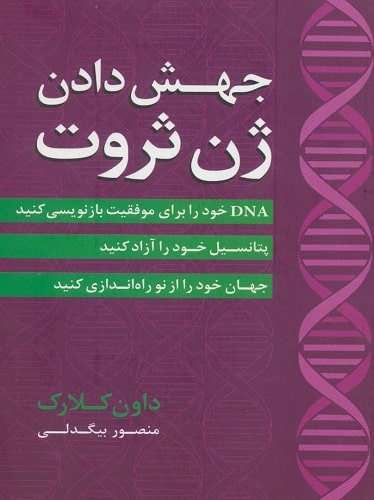

برای آموزش سواد مالی منابع آنلاین و فیزیکی متعددی وجود دارد. هرچند منابع فارسیزبان محدود است؛ اما کارهای خوبی در سالهای اخیر برای آموزش سواد مالی به ایرانیان انجام شده است. کمبود آموزشهای مفید و کاربردی سواد مالی به زبان فارسی و امید به گسترش این دانش در کشور در واقع، انگیزهی راهاندازی سایت علف خرس و بعداً نشریهی الکترونیک نقشهی وزیری بوده است.

سایت علف خرس با مطالب ساده، دقیق و کاربردی حوزههای مختلف سواد مالی را آموزش میدهد. در این سایت علاوه بر آموزش مدیریت مالی شخصی، بخش ویژهای برای والدین آماده شده است تا اطلاعات لازم برای آموزش مالی فرزندانشان را بهدست بیاورند. تکنیکهای خرید هوشمندانه و صرفهجویی، موفقیت مالی و سواد مالی زنان بخشهای دیگری از محتواهای سایت علف خرس را تشکیل میدهند. محتواهای این سایت بهصورت نوشتاری، صوتی و ویدیویی برای مخاطبان تهیه میشود.

نشریۀ الکترونیک نقشۀ وزیری برای مخاطبان گستردهتری با محتواهای متنوع و جذاب، ماهانه آماده میشود. در این نشریه تلاش شده به موضوعات گوناگون حوزهی امور مالی شخصی در مطالبی کوتاه و کاربردی پرداخته شود تا همه با هر میزان علاقه و زمان بتوانند آن را دنبال کنند. ویژگی نشریههای الکترونیک این است که میتوان در آن محتوای نمایشی و صوتی قرار داد که در نقشهی وزیری بهخوبی از این ویژگی استفاده شده است. برای دسترسی به این نشریه، نیاز به نصب هیچ نرمافزاری نیست و کافی است وارد صفحهی مربوط به آن در سایت علف خرس شوید.

***

سواد مالی را بهعنوان یکی از مهارتهای اساسی زندگی در نظر بگیرید و یادگیری آن را جزء اولویتهای خود قرار دهید؛ زیرا حادثه هیچگاه خبر نمیکند.